三季报披露步入尾声!海内外存储业绩齐修复,钴业绩大涨不靠钴?

来源:市值风云

吃不到肉,跟着喝汤没问题。

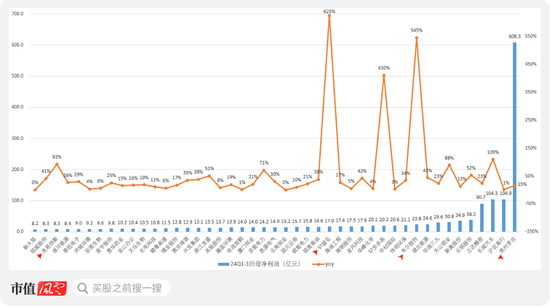

10月25日至28日盘前,沪深京三市合计820家公司发布三季报,随着业绩期步入尾声,披露数量也多了起来。

其中有379家前三季度实现净利润同比增长,326家公司净利润过亿,最吸引眼球的要数贵州茅台(600519.SH),稳健增长的态势进一步维持。

(制图:市值风云APP,仅展规模超8亿+同比增长标的)

而我们要重点关注的,还是那些利润规模和增长幅度兼备的标的。

钴企大涨不靠钴?手里有矿才有本钱

先来看看有色金属板块,与金属钴相关的几家公司引起了风云君的注意,ST盛屯(维权)(600711.SH)、腾远钴业(301219.SZ)的前三季度利润增幅分别高达637%、156%,增长相当迅猛。

但寒锐钴业(300618.SZ)、华友钴业(603799.SH)却掉队明显,利润增幅不敌30%,后者甚至近乎为0,是什么造成了如此大的差距?

(制表:市值风云APP)

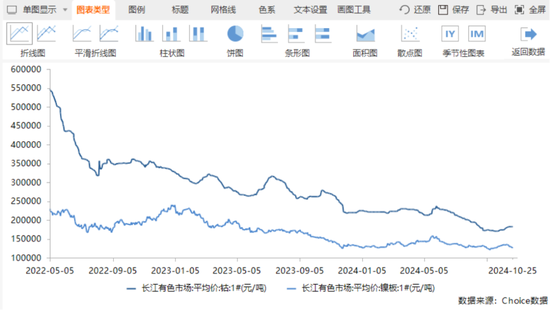

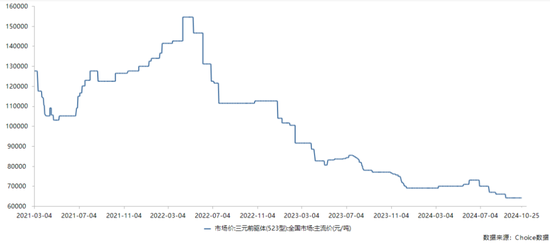

钴作为一种能源金属,常被用于三元电池正极材料中,以稳定材料层状结构、提高材料循环和倍率性能,但随着相似性能、相对廉价的镍金属在电池中的使用比例上升,正逐渐取代钴在正极材料中的占比。

同时,更耐高温、安全性更强、成本更低且不含钴的磷酸铁锂材料,又顶替三元材料成为当下锂电池的主流路线。

简言之,钴需求正在逐渐减弱,钴价也自2022年3月起一路下行,目前已降至历史低位,且暂未有改善势头。

显然,几家公司的业绩高增并非钴驱动,甚至说哪家公司的钴业务占比更少,利润端更容易实现高增。

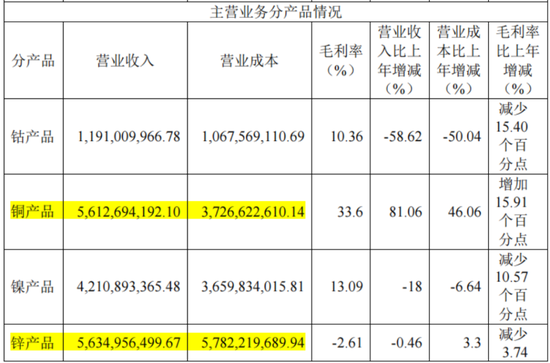

拿利润增幅最高的ST盛屯来说,其营收大头为铜和锌两类产品,2023年营收占比合计超50%,而钴收入占比仅有5%。

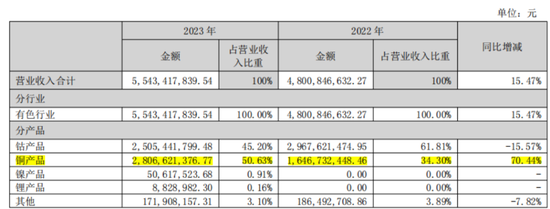

(来源:ST盛屯2023年报)

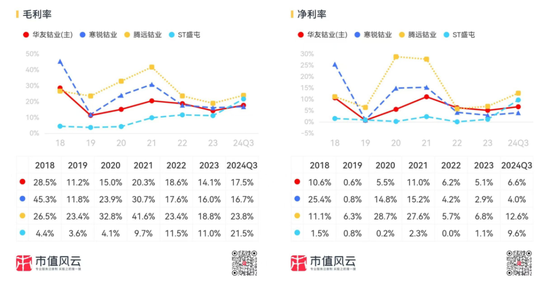

ST盛屯自有优质铜钴矿山卡隆威矿山,地处世界最大的中非铜矿带西端,自主开采、冶炼,其利润空间随着铜价上行而不断提高,2024年前三季度毛利率、净利率分别较上年同期高出12pct、8pct,其利润637%的高爆发也就得到解释。

腾远钴业增幅156%略逊一筹的原因之一,便是其铜收入占比仅比钴收入高出5%(2023年数据),因而钴价下跌的利空一定程度上对冲了铜价上涨的利好。今年上半年,腾远钴业新释放了铜产能,后续二者收入可能会进一步拉开差距。

(来源:腾远钴业2023年报)

另一大原因则是腾远钴业的铜矿资源依赖对外采购,当铜价上行时其采购成本会随之上涨,盈利端就不会如ST盛屯获益那么多,前三季度毛利率、净利率较上年同期高出4-6pct,也比不上ST盛屯的增幅。

没矿的尴尬在寒锐钴业上体现得更加明显,其铜产品虽然贡献了营收的近六成水平,但资源端均来自从刚果(金)租赁开采、收购的铜钴矿石以及向嘉能可、洛阳钼业、中国有色等大型知名矿业企业外购的矿石。

旗下铜产品又是工艺成熟的电解铜,很难在上下游的挤压中分得更大一杯羹,基本也就没怎么享受到铜价上涨的福利,毛利率、净利率均增幅甚小。

(来源:市值风云APP)

华友钴业(603799.SH)则是基于镍、钴、锂四种金属原料向产业链下游的三元前驱体、正极材料延伸,2023年两种下游材料合计贡献营收的43%。

(制图:市值风云APP)

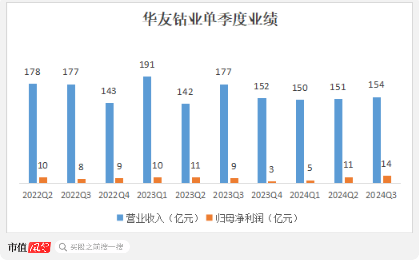

2022年中以来,国内三元前驱体的市场价格便一路下行,也就缓冲了其铜产品的价格利好,去年四季度和一季度的归母净利润均不到6亿元。

为此,华友钴业也在大步迈向海外市场,海外市场的高毛利、叠加镍产品的放量,支撑了公司二、三季度利润的高增。

不难看出,无论是矿产企业还是金属企业都遵循这一逻辑——资源为王,特别是地缘冲突加剧、金属价格普涨的背景下,有矿无疑就是有本钱。手里没矿,只能做些辛苦活,比如研发更贵更难的产品、玩命盖厂房加产能,又或者出海。

关注国内利基存储机会

再来看下已多次提到的半导体,净利润同比增长超500%的韦尔股份(603501.SH)此前我们已经分析过,今天就再来看下同为半导体Fabless的兆易创新(603986.SH)。

存储芯片是半导体产业中周期性波动最为明显的一类,兆易创新则算得上A股公司中的存储龙头,风云君在上半年也曾重点覆盖过。

(来源:市值风云APP)

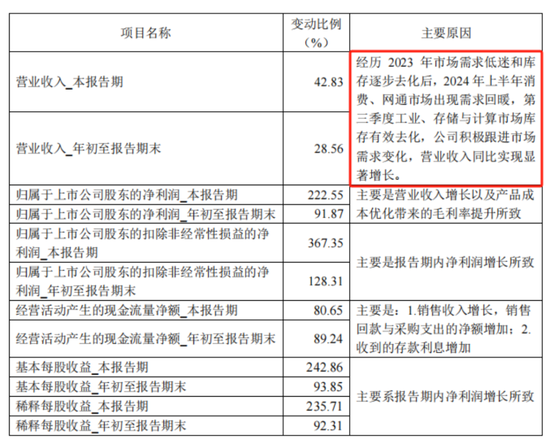

经历了2023年的低迷后,兆易创新在2024年业绩明显回暖,尤其是利润端,前三季度净利润8.3亿,同比增长91.9%,是上年全年规模的5倍有余,已基本恢复至2021年之前的水平。

(来源:市值风云APP)

在三季报中兆易创新披露的业绩增长原因有两方面,一是消费、网通市场需求的回暖,二是工业市场的库存去化。

(来源:兆易创新三季报)

消费、网通领域是SLC NAND、DRAM两类产品的主要下游,主要应用于工业领域的则是NOR Flash和MCU,这样看兆易创新四类核心产品的景气度均有恢复。

风云君在此前的文章中提到过,DRAM是其中最有前景的一类,不仅市场空间大,深度绑定长鑫存储也是兆易创新特有的竞争优势。

而在发出三季报的同时,兆易创新将2024年从长鑫存储采购DRAM代工服务的预计交易额度,自1.2美元调整至1.4美元,这无疑是公司看多DRAM后续发展的积极信号。

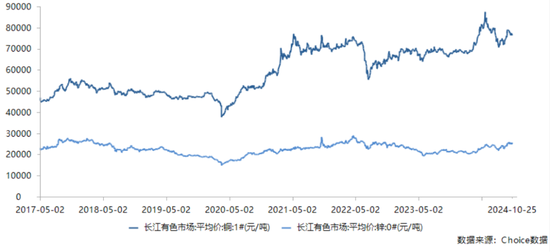

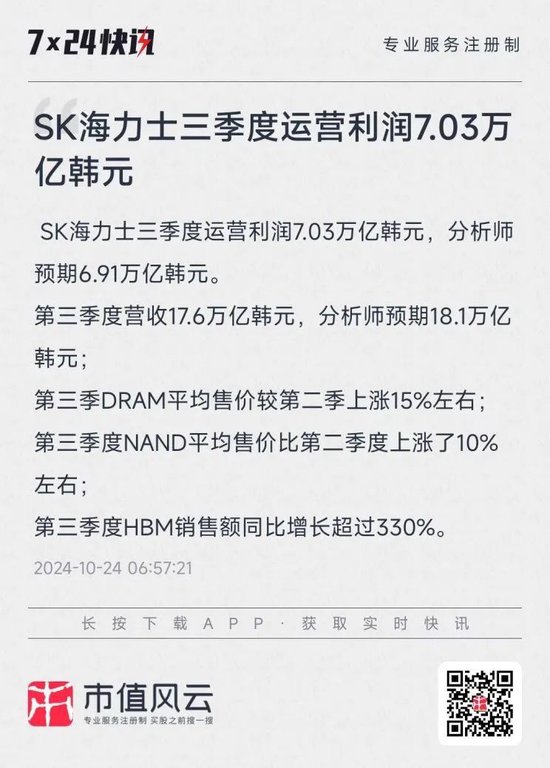

说到DRAM,几日前SK海力士发布的三季报同样颇为亮眼,利润端表现明显优于市场预期,不仅相较上年同期实现扭亏,更是创下单季历史新高。

(来源:市值风云APP)

SK海力士的业绩增长主要来自HBM,背后的驱动因素则是AI存储器需求的激增。

HBM意为高带宽存储器,是一种面向需要极高吞吐量的数据密集型应用程序的DRAM,相比于标准DDR5、GDDR等产品,能够在实现更大带宽的同时具备更小的功耗和封装尺寸,现已是AI服务器的搭载标配。

我们知道,当前兆易创新的DRAM为利基型产品,主要集中于DDR3、DDR4规格,下游面向家庭网关和电视等领域,目前还做不出HBM这样的高端产品。

但正如之前文章中提到的,兆易创新最大的增长逻辑本就是随着大厂陆续退出利基DRAM行业,抢占空余出来的市场份额。

当下大厂全力发展HBM的同时,DDR3、DDR4等利基产品的产能进一步受到挤压,算是变相地加速了大厂退出利基市场的进程。

从这个角度看,以兆易创新为代表的一众国内利基DRAM厂商亦是AI发展的间接受益者,肉虽然吃不到,跟着喝汤是没问题的。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜